Germán Gorraiz López

La total retirada por la Fed en el 2015 de sus medidas de estímulo a la economía estadounidense aunado con una posible subida de tipos de interés hará que los inversionistas se distancien de los activos de renta variable y que los bajistas se alcen con el timón de la nave bursátil mundial, derivando en una psicosis vendedora que provocará que el Dow Jones de Industriales (situado por encima de la barrera ionosférica de los 17.000 puntos), salte por los aires y termine por desencadenar el estallido de la actual burbuja bursátil que sería hija de la euforia de Wall Strett (y por extrapolación del resto de bolsas mundiales) tras las políticas monetarias de los grandes bancos centrales mundiales que han inundado los mercados con centenares de miles de millones de dólares y euros con la esperanza de relanzar la economía, más aún cuando las colocaciones sin riesgo ( deuda de EEUU o de Alemania), no retribuían nada a los inversionistas.

Así, la desconexión con la realidad por parte de los inversores les llevaría a justificar la exuberancia irracional de los mercados ( creándose un mundo virtual de especulación financiera que nada tendría que ver con la economía real) y a extrapolar las rentabilidades actuales como un derecho vitalicio lo que unido a la pérdida de credibilidad de las agencias de calificación como Moody’s (al no haber predicho la actual crisis), coadyuva a que el mercado permanezca insensible al recorte de rating de las compañías que cotizan en la bolsa.

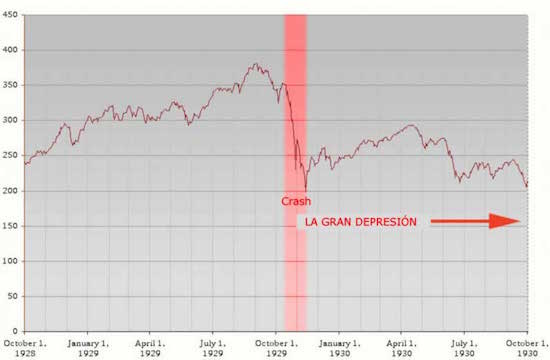

Recordar que el proceso especulativo impulsa a comprar con la esperanza de sustanciosas ganancias en el futuro, lo que provoca una espiral alcista alejada de toda base factual. Así, el precio del activo llega así a alcanzar niveles estratosféricos hasta que la burbuja acaba estallando (crash) debido a la venta masiva de activos y la ausencia de compradores, lo que provoca una caída repentina y brusca de los precios,( hasta límites inferiores a su nivel natural) dejando tras de sí un reguero de deudas ( crack bursátil).

Así, un inversor está dispuesto a pagar un precio por una acción si le reporta dinero en el futuro, por lo que el valor de dicha acción es el total de flujos esperados. El nivel suelo de las Bolsas mundiales, (nivel en el que confluyen beneficios y multiplicadores mínimos), se situaría en la horquilla de los 12.000-13.000 puntos en Mercados Bursátiles como el Dow Jones, debido a la mayor virulencia y profundidad que presenta la crisis económica y muy lejos de los estratosféricos valores actuales ( superando los 17.000 puntos y rememorando valores de 1.997).

Sin embargo, los inversores empiezan ya a sentir el vértigo de la altura ya que se espera que a lo largo del 2015 baje el porcentaje de los resultados empresariales que se destinarán a dividendos así como el número de empresas que repartirán el mismo y además, tras el freno a las políticas monetarias destinadas a reactivar la economía por parte de la Fed, los inversionistas intentarán exponerse menos al riesgo con el consecuente efecto bajista en las cotizaciones de las acciones. Se habría así producido un cambio en las expectativas del mercado, existiendo ahora la convicción de que las políticas de rescate financiero ( Programa de Apoyo para activos con problemas (TARP) llevado a cabo por las Administraciones y las sucesivas bajadas de tipos de interés de la Fed y el BCE no habrían aliviado los problemas de liquidez de las entidades financieras.

Ello unido al incesante aumento de la Deuda externa de los países de la Eurozona contribuirá a que la prima de riesgo aumente y el crédito siga sin fluir con normalidad a unos tipos de interés reales, lo que aunado con la reducción de las exportaciones europeas hacia los países emergentes debido a la severa constricción del comercio mundial podría originar el estancamiento de las economías europeas en el 2015 con lo que asistiremos a la enésima corrección a la baja de las optimistas previsiones del FMI para la economía mundial en el 2015 (tasas de crecimiento positivas del 1,5 % para la Eurozona; del 3% para EEUU, del 7,1% para China y del 3,7% para el conjunto del PIB mundial.

Si a ello le sumamos la persistencia del riesgo latente de un default controlado de los países periféricos europeos, (Ucrania, Grecia, Portugal, Italia y España) , las dudas sobre la capacidad de endeudamiento de EEUU, el estallido de la burbuja inmobiliaria en China que de producirse causaría un impacto a nivel global 10 veces superior al que provocó el colapso del emirato petrolero de Dubai, la existencia de factores geopolíticos desestabilizadores ( Siria, Irak, Libia, Ucrania) y el regreso de la especulación en las commodities agrícolas de la mano de los fondos de inversión podría producir una psicosis vendedora y originar un nuevo crack bursátil que tendría como efectos benéficos el obligar a las compañías a redefinir estrategias, ajustar estructuras, restaurar sus finanzas y restablecer su crédito ante el mercado y como daños colaterales la ruina de millones de pequeños inversores todavía deslumbrados por las luces de la estratosfera, la inanición financiera de las empresas y el consecuente efecto dominó en la declaración de quiebras.